هل فكرت يوما في نفسك، “أين بحق الجحيم تذهب كل أموالي؟” لدي أيضا. وأنا لست حتى صاحب عمل.

حتى مع وجود خطة جوهرية ونوايا حسنة، يمكن لأي شخص أن يفقد المسار المالي. أستطيع أن أتخيل أن الأمر أكثر تعقيدًا عندما تقوم بالإدارة مبيعات، عديد الميزانياتوالعمليات واسعة النطاق كلها بنفسك. ومع ذلك، يسعدني أن أشارككم أن هناك حلًا حديثًا لمشاكل إدارة أموالك: التنبؤ بالتدفق النقدي.

من حسن حظك أنني أعرف شيئًا أو اثنين عما هو مطلوب للبدء، ويسعدني مشاركة رؤيتي. لا يوجد حظر محظور. في هذه المقالة، سأشرح ما هو التنبؤ بالتدفق النقدي، وكيفية القيام بذلك بنفسك، وكيف يمكن أن يخدم النجاح الشامل لأهداف عملك (وجيوبك) بشكل أفضل.

جدول المحتويات:

فكر في الأمر على أنه خريطة طريق مالية استراتيجية، تسمح لك بالحصول على صورة واضحة وشاملة للتدفقات النقدية الداخلة والخارجة لشركتك خلال فترة زمنية محددة.

بمجرد أن تتمكن من تحديد التدفق النقدي الخاص بك بشكل فعال، ستتمكن من اتخاذ خيارات أكثر استنارة حول وقت الاستثمار أو التوظيف أو التوسع أو تقليل إنفاق شركتك.

الآن، سأقول هذا: التنبؤ بالتدفقات النقدية ليس إجراءً منفردًا. إنها عملية مستمرة تتطلب مراقبة وتعديلات منتظمة؛ مع تطور أعمالك وتغير ظروف السوق، ستحتاج توقعات التدفق النقدي لديك إلى التكيف.

من المهم أن تقوم بمراجعة توقعاتك وتحديثها بشكل دوري للتأكد من أنها تظل التمثيل الأكثر دقة لأمورك المالية. من خلال البقاء على اطلاع على التدفق النقدي الخاص بك، يمكنك حماية المستقبل المالي لشركتك وتجنب المخاطر غير المتوقعة.

إذا كنت على مفترق طرق مع التدفق النقدي الخاص بك، فاعلم أنك لست الوحيد. تقرير بوصلة التدفق النقدي لعام 2024 من Relay كشفت أن 91٪ من أصحاب الأعمال والمديرين في الولايات المتحدة يواجهون تحديات التدفق النقدي. بالإضافة إلى ذلك، تضررت 62% من الشركات الأمريكية – الكبيرة والصغيرة – بسبب مشكلات التدفق النقدي خلال العام الماضي.

بشكل عام، يعد التنبؤ بالتدفق النقدي أمرًا مهمًا، لأنه بدونه، تصبح الشركات عرضة لمخاطر كبيرة. اضطرابات العمليات اليومية، وخسارة الأموال، وضياع فرص النمو… فكر فقط في أسوأ الأشياء التي يمكن أن تحدث لك، ثم ضاعفها. ببساطة، عندما تفتقر شركة ما إلى الرؤية لتدفقاتها النقدية الداخلة والخارجة في الماضي والحاضر والمستقبل، فمن المرجح أن تسوء الأمور بسرعة.

الآن بعد أن حددت ماهية التنبؤ بالتدفق النقدي وسبب أهميته، فقد حان الوقت للدخول في التفاصيل الجوهرية. يعد فهم آليات إنشاء توقعات التدفق النقدي أمرًا بالغ الأهمية لتحويل رؤيتك المالية إلى عمل. في القسم التالي، دعنا ننتقل إلى إنشاء توقعات نقدية خطوة بخطوة.

كيفية التنبؤ بالتدفق النقدي الخاص بك

من أجل القيام بالتنبؤ بالتدفقات النقدية بشكل صحيح، يجب أن يكون لديك كل ما تبذلونه من البط على التوالي. وإلا فقد ينتهي بك الأمر إلى أزمة تدفق نقدي.

لحسن الحظ، نحن في هذا معا. أدناه، قمت بإنشاء دليل تفصيلي لوضع توقعاتك النقدية الشاملة، بدءًا من تحديد مصادر الدخل وحتى تحليل النفقات. ألق نظرة:

1. حدد سبب توقعك.

ربما تكون لديك فكرة أنك بحاجة إلى إكمال توقعات التدفق النقدي، لكنك لا تعرف التفاصيل حول ما يضمن ذلك بالفعل. حسنًا، لدي أخبار جيدة لك: أسباب معالجة توقعات التدفق النقدي عالمية جدًا. فيما يلي بعض الظروف التقليدية التي يمكنك من خلالها تبرير إكمال واحدة:

- التخطيط المالي: إذا كنت تريد التخطيط للاحتياجات المالية المستقبلية وتخصيص الموارد بشكل فعال.

- إدارة المخاطر: إذا كنت تريد تحديد النقص أو الفوائض النقدية.

- التمويل الآمن: إذا كنت ترغب في الحصول على القروض والاستثمارات من البنوك والمستثمرين.

- التخطيط الضريبي: إذا كنت تريد التخطيط لدفع الضرائب وتحديد سبل توفير الضرائب.

2. اختر فترة التنبؤ الخاصة بك.

قبل أن تبدأ في توقع التدفق النقدي الخاص بك، عليك تحديد أفق زمني، والذي يُعرف أيضًا بفترة التنبؤ. يجب استخدام بعض فترات التنبؤ فقط لتقييم أطر زمنية معينة، لذا فإن هذه الخطوة مهمة للغاية.

تحقق من فترات التنبؤ الأكثر شيوعًا (وكيفية استخدامها غالبًا) هنا:

- توقعات الفترة القصيرة: توقع تم إجراؤه لفترة قصيرة نسبيًا، مثل بضعة أيام أو أسابيع.

- توقعات الفترة الطويلة: التنبؤ بالحالة المستقبلية لشيء ما خلال فترة ممتدة (أي سنة أو عقد).

- توقعات الفترة المتوسطة: توقع لمدة بضعة أشهر إلى سنة أو سنتين.

- توقعات الفترات المختلطة: تنبؤ يجمع بيانات من ترددات زمنية مختلفة (أي يومية، أسبوعية، شهرية، ربع سنوية، سنوية).

نصيحة للمحترفين: عادة ما يتم استخدام التنبؤ على المدى القصير مبيعات و التنبؤ بالطلب، في حين أن التنبؤ طويل المدى غالبًا ما يستخدم لأبحاث دخول السوق والتوسع، وتحديد أهداف الاستحواذ، وتخطيط القدرات. تُستخدم تنبؤات الفترات المختلطة عادةً للتنبؤ بالأحداث النادرة أو الأنماط الموسمية، بينما تُستخدم تنبؤات الفترات المتوسطة للتخطيط ربع السنوي.

إذا كنت تريد أن تأخذ الأمور إلى مستوى أعلى، يمكنك استخدام أداة التنبؤ HubSpot لتجربة توقعات أكثر تفصيلاً لنفسك. بالإضافة إلى ذلك، إذا كنت تعمل مع فريق، فسيكون لديهم إمكانية الوصول إلى نفس البيانات التي لديك، مما يجعل التعاون واتخاذ القرار وتتبع الصفقات متكاملاً وسلسًا.

3. حدد مصادر دخلك.

على ما يرام. لقد حددنا الأشياء الأساسية. لقد حان الوقت رسميًا لتشمر عن سواعدك. لتحديد مصادر الدخل المناسبة لتوقعات التدفق النقدي لديك، يجب عليك تقسيم الأمور إلى الفئات الثلاث التالية:

- رصيدك النقدي الافتتاحي: المبلغ النقدي الموجود لديك في بداية فترة التنبؤ.

- التدفقات النقدية الخاصة بك: مصادر الأموال الواردة إلى عملك (أي إيرادات المبيعات، ومطالبات التأمين، وإيرادات الفوائد، وما إلى ذلك).

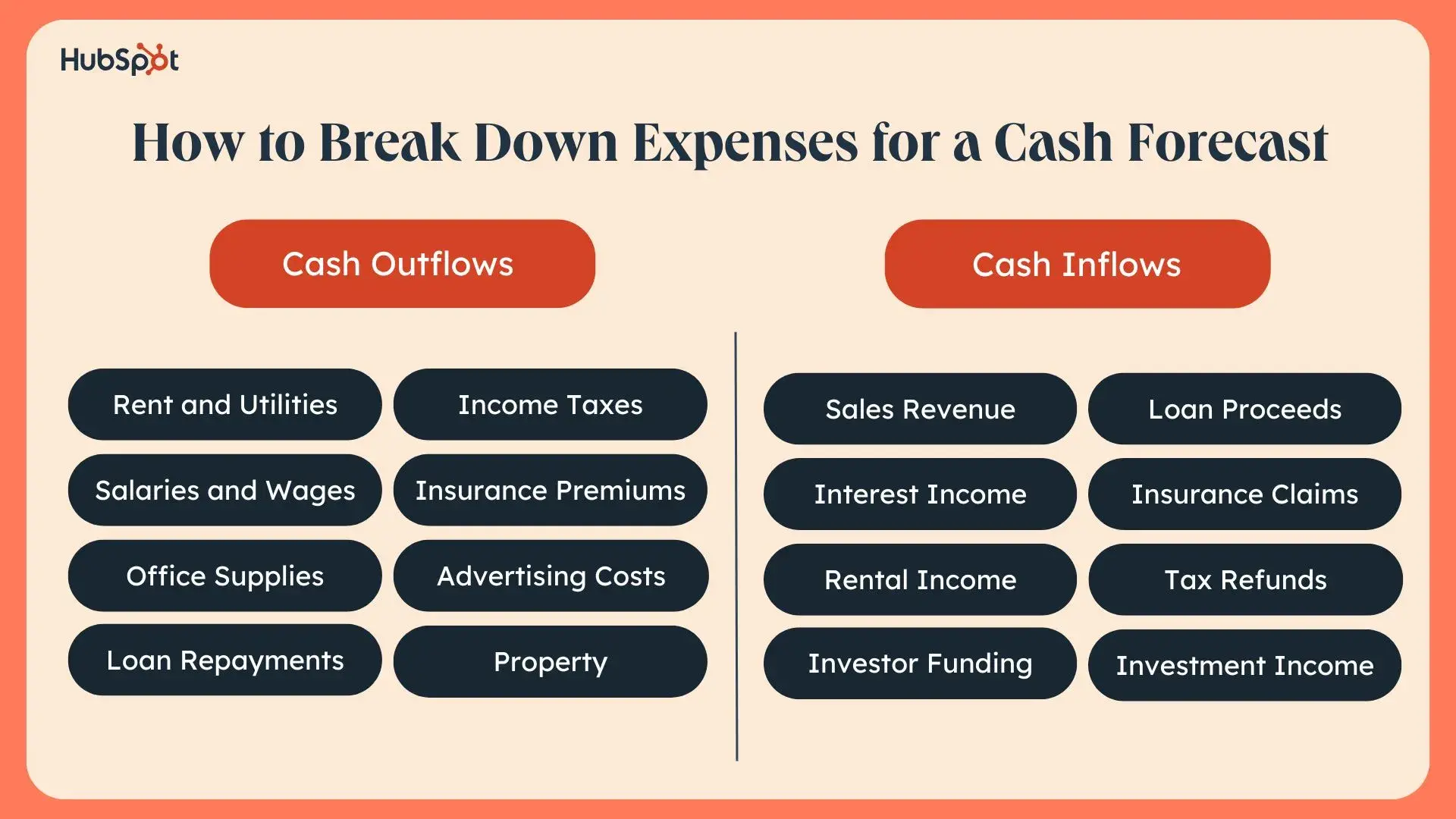

- التدفقات النقدية الخارجة: مصادر الأموال الخارجة من عملك (أي الإيجار، وضرائب الدخل، والرواتب والأجور، والممتلكات، وما إلى ذلك).

أعلم أن فكرة تجزئة كل ما تنفق عليه الأموال من المحتمل أن تكون أمرًا مربكًا، لذا فإليك كيف سأقوم بتقسيم ما يعتبر مؤهلاً كأشياء التدفق النقدي الخارج مقابل أشياء التدفق النقدي الداخل:

بمجرد حصولك على فهم قوي لما هو، يمكنك البدء في تقييم أي من هذه النفقات تشكل جزءًا من إنفاقك الشهري أو الفصلي أو السنوي. سأشارك كيف يمكنك القيام بذلك بعد ذلك.

4. تقدير النفقات الخاصة بك.

هذه الخطوة تشبه إلى حد ما الخطوة السابقة، ولكنها مختلفة قليلاً. لماذا؟ لأنك تحدد التكاليف الثابتة – سواء من حيث التكرار أو القيمة الفعلية – والتكاليف غير الثابتة. بمجرد أن تفهم التكاليف التي ستتكرر على المدى القصير أو الطويل، سيكون من الأسهل عليك القيام بتوقع التدفق النقدي في نقاط مختلفة من العام. أنصحك بفصل نفقاتك على النحو التالي:

- التكاليف الثابتة: التكاليف التي تعلم أنها تتكرر كل شهر (مثل الإيجار وفواتير الخدمات والرواتب والأجور لموظفيك، وما إلى ذلك).

- التكاليف المتغيرة: التكاليف التي تعرفها ستتغير بشكل مباشر مع حجم إنتاج أو مبيعات عملك (أي البضائع المباعة، ورسوم الشحن، وما إلى ذلك).

- النفقات لمرة واحدة: تكاليف واحدة ومكتملة (على سبيل المثال، مكافآت التوظيف، وتراخيص البرامج، والتصاريح المتنوعة، وما إلى ذلك).

5. إنشاء تقويم التدفق النقدي.

بمجرد تصنيف أموالك، ستحتاج إلى وضعها في تقويم التدفق النقدي. باختصار، يعد تقويم التدفق النقدي تمثيلًا مرئيًا للتدفقات النقدية الداخلة والخارجة المتوقعة خلال فترة محددة.

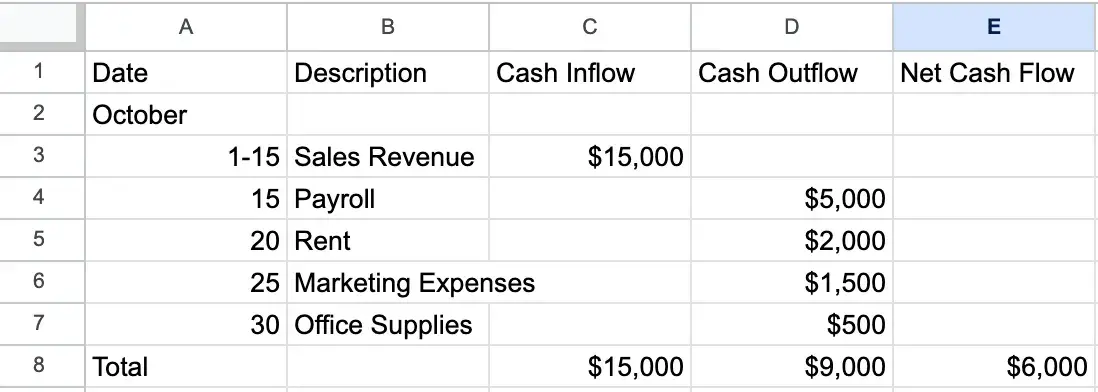

لنفترض أنك مالك شركة SaaS وتريد القيام ببعض التنبؤات النقدية لشهر أكتوبر؛ تريد تنظيم كشوف المرتبات والإيجار واللوازم المكتبية ونفقات التسويق وإيرادات المبيعات في تقويم التدفق النقدي لفهم مقدار الأموال التي استخدمتها وجنيتها لهذا الشهر.

أوصي بفرز نفقاتك مثل هذا:

- كشوف المرتبات (التكلفة الثابتة والتدفقات النقدية الخارجة)

- إيرادات المبيعات (التكلفة المتغيرة، التدفق النقدي)

- الإيجار (التكلفة الثابتة، التدفق النقدي الخارج)

- مصاريف التسويق (التكلفة المتغيرة والتدفقات النقدية الخارجة)

- اللوازم المكتبية (التكلفة المتغيرة، التدفق النقدي الخارج)

بعد تنظيم كل شيء، سنضعه في جداول بيانات Google.

نصيحة للمحترفين: يمكنك استخدام أداة الذكاء الاصطناعي التوليدية من Google، تَوأَم، لإنشاء تقويم التدفق النقدي الخاص بك (دون الضغط على العبث بجدول البيانات) عن طريق إسقاط بياناتك وحثها عن طريق الكتابة، “قم بإنشاء مثال لتقويم التدفق النقدي (إدراج نوع فترة التنبؤ) قيم النفقات التالية : (أدخل قيمك).”

إليك تقويم التدفق النقدي الذي تمكنت من إنشائه باستخدام كل من جداول بيانات Google وGemini:

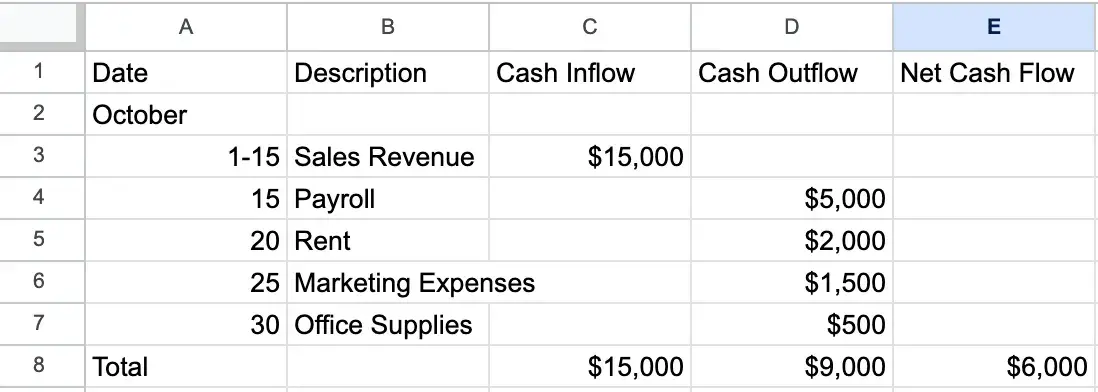

6. حساب صافي التدفق النقدي.

الآن بعد أن أصبحت قادرًا على رؤية جميع أموالك في مكان واحد، فقد حان الوقت للتنبؤ بالتدفق النقدي الخاص بك. لحساب صافي التدفق النقدي الخاص بك، ستطرح مبلغ التدفق النقدي الداخلي من مبلغ التدفق النقدي الخارجي.

في هذه الحالة، يكون مبلغ التدفق النقدي الخاص بك هو 15000 دولار (نظرًا لأن إيرادات المبيعات كانت الشيء الوحيد الذي جلب الدخل هذا الشهر) ومبلغ التدفق النقدي الخارج هو 9000 دولار (بعد إضافة جميع المتغيرات لدينا في عمود التدفق النقدي الخارج).

إليك ما يبدو عليه تقويم التدفق النقدي الخاص بنا من الأعلى:

وهنا لديك.

فوائد التنبؤ بالتدفق النقدي

1. يمكنك التركيز على بناء الميزانية.

ربما يكون هذا أمرًا مسلمًا به، لكن التنبؤ بالتدفق النقدي يعد مساعدة كبيرة عند وضع ميزانية واقعية.

من خلال تحديد دخلك ونفقاتك النموذجية من خلال التنبؤ النقدي، يمكنك تخصيص أموالك بشكل مسؤول، وتجنب الإفراط في الإنفاق على الأشياء التي لا تحتاج إليها (مثل تلك الاشتراكات التي تنسى دائمًا إلغاؤها)، والتأكد من أن لديك ما يكفي من النقود لتخصيصها الأشياء المهمة، مثل نمو عملك.

2. يمكنك (أخيرًا) أن تكون استباقيًا بشأن التخطيط المالي.

إن التنبؤ النقدي يمكّنك حقًا من التعرف على الاحتياجات المالية المستقبلية.

من خلال تحديد ما يستنزف أموالك وما يجلب الدخل، يمكنك ضبط إنفاقك وفقًا لأهداف عملك أو أهدافك المالية الشخصية، ثم اتخاذ خطوات لتقليل النفقات وتحديد استراتيجية الإدارة المالية التي تناسبك بشكل أفضل.

3. يمكنك تجاوز أي منعطفات.

من خلال التنبؤ بالتدفق النقدي، يمكنك إلقاء نظرة على ما سيأتي قبل حدوثه.

سواء كنت تتطلع إلى التنبؤ بكيفية تأثير مكافآت عيد الميلاد على كشوف المرتبات في نهاية العام أو تتساءل عما يمكن أن يفعله إنفاق بعض الأموال الإضافية على ترقيات المعدات من أجل الشؤون المالية الفصلية لشركتك، فإن إكمال التنبؤ النقدي يسمح لك بتطوير خطط الطوارئ في وقت مبكر لتقليل تأثير القرارات المالية ذات الثقل.

4. يمكنك اتخاذ قرارات مستنيرة

لا يوفر التنبؤ بالتدفق النقدي البيانات التي تحتاجها لاتخاذ قرارات مستنيرة بشأن عملك فحسب. فهو يوفر لك رؤية واضحة لكيفية التعامل مع النفقات بشكل عام.

يمكنك استخدام المعلومات من توقعات التدفق النقدي الخاصة بك لتقييم فرص الاستثمار واتخاذ قرارات استراتيجية بشأن مستقبلك، سواء كنت صاحب عمل أم لا.

كما قال ACDC ذات مرة، المال (حرفيًا) يتحدث

قد يبدو التنبؤ بالتدفقات النقدية معقدًا، ولكنها مهارة قيمة يمكن أن تفيد أي شخص، وليس فقط أصحاب الأعمال. من خلال تخصيص الوقت لتتبع دخلك ونفقاتك وتوقعها، يمكنك التحكم بشكل أكبر في مستقبلك المالي.

في النهاية، يعد فهم التدفق النقدي الخاص بك أمرًا ضروريًا لاتخاذ قرارات مستنيرة وضمان صحة أموالك على المدى الطويل. في نهاية المطاف، التنبؤ بالتدفق النقدي يجعل إدارة الأموال أقل مخيفة. إن احتضانها يمكن أن يقودك إلى المزيد من الثقة وراحة البال، والأهم من ذلك، المرونة المالية.